新闻资讯

《经济法》考试中增值税税率到底是16%还是13%?终于说清楚了!

2019年中级《经济法》考试中增值税税率到底是16%还是13%?终于说清楚了!

01

2019年中级《经济法》考试中增值税

税率到底是16%还是13%?

考生最关心的问题就是税率的调整,对考试的影响究竟有多大呢?涉及到增值税考试的包括初级、中级、CPA和税务师考试,今年这些考试究竟会不会波及到呢?

1、近期中级大纲明确提及:增值税率按照4月1日普及的税率计算!

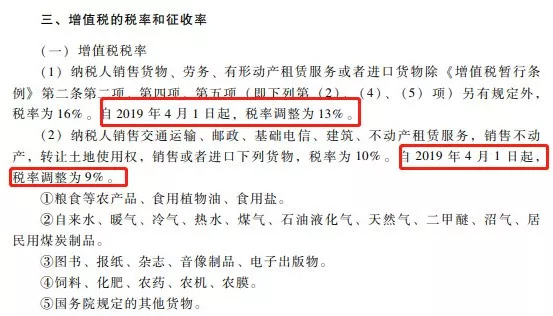

2、以下考点中级考生一定要注意

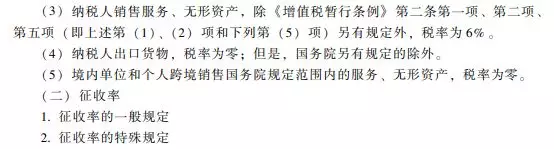

第六章:第一节《增值税法律制度》涉及到应纳税额的计算,公式中必须用到税率,所以在应纳税额的所有计算分析中都要特别注意,别记错旧税率;

第二节知识涉及增值税的税率和征收率,考生们要注意增值税应税销售行为、进口货物、购进农产品用于不同用途的等等行为对应的税率变化;

第三节知识涉及销项税,税率的不同,计算出来的当期销项税额也不同。此外这一章节中还涉及到征收率,此次增值税改革中,征收率也极有可能随之变化,目前还等官方文件出来,但中级考生在今后的考试复习中要注意征收率、进项税额、含税与不含税销售额的计算。

3.除了要重新记忆税率,政策实施后,跨期间账务处理可怎么做啊?

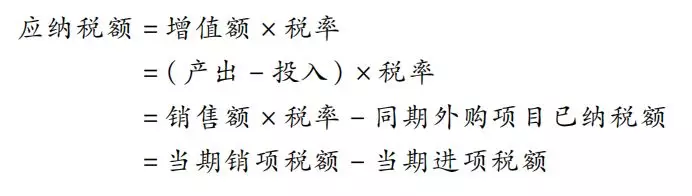

结合上一次税率改革的经验,给大家作出以下案例参考:

A公司为一般纳税人,假设3月A公司从B公司买进一批钢材,材料不含税价为100万元,进项税为16万元,4月份A公司以两倍材料价售出这批材料。合同签订后A公司立即付清了货款,同时,4月份实施13%的增值税新政。

1、合同含税价

合同约定,A公司以含税价售出,即A公司这批材料的售价为200+200×16%=232万元。

那么原本A公司要交的增值税=销项税额-进项税额=232/(1+16%)×16%-16=16万元。

税率调整后,售价不变,依然为232万元,此时应交增值税=销项税额-进项税额=232/(1+13%)×13%-16=10.69万元。

2、合同不含税价

合同没有约定A公司的售价。那么原本A公司这批材料的售价为200+200×16%=232万元。

那么原本A公司要交的增值税=销项税额-进项税额=232/(1+16%)×16%-16=16万元。

税率调整后,售价变为200+200×13%=226万元。

此时应交增值税=销项税额-进项税额=200×13%-16=10万元。

很乱?给大家列表展示:

综上所述

如果你是A公司的角色,不含税签的合同所交增值税会比含税价签的增值税要少一些,建议各位老板在税率新政落实前以不含税价签合同比较划算。

如果你是B公司的角色,3月份收到116万元的银行存款,已确认收入,待转销项税额为16万元;4月份税率下降后来确认收入时,销项税为13万元了,这多出的3万元可以计入营业外收入了。

会计分录为:

借:应交税费——待转销项税额 160000

贷:应交税费——应交增值税(销项税额)130000

营业外收入 30000

02

《中级经济法》增值税中

必背的4个考点

【必背考点1】増值税的征收范围

增值税的征税范围,包括销售货物、劳务、服务、无形资产、不动产、进口货物。

1、销售货物。

1)一般:境内有偿转让货物的所有权。

2)视同销售:委托代销的委托方和受托方;异地移送;自产、委托加工;外购用于对外(投资、分配、无偿贈送)。

3)特殊:

①货物期货纳税。

②银行销售金银的业务,征收增值税。

③典当业的死当物品销售业务和寄售业代委托人销售寄售物品的业务,征收增值税。

2、销售劳务:

是指有偿销售加工、修理修配劳务,单位或者个体工商户聘用的员工为本单位或者雇主销售加工、修理修配劳务,不包括在内。

3、销售服务。

交通运输服务:陆路运输、水路运输、航空运输、管道运输。

邮政服务:邮政普遍服务、邮政特殊服务、其他邮政服务。

电信服务:基础电信服务、增值电信服务。

建筑服务:工程服务、安装服务、修缮服务、装饰服务、其他建筑服务。

金融服务:贷款服务、直接收费金融服务、保险服务、金融商品转让服务。

现代服务:研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、租赁服务、鉴证咨询服务、广播影视服务、商务辅助服务、其他现代服务。

生活服务:文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务、居民日常服务和其它生活服务。

4、销售无形资产及不动产。

销售无形资产:技术、商标、著作权、商誉、自然资源使用权和其他权益性无形资产。

销售不动产:建筑物、构筑物等。

5、应税范围的特殊规定。

下列情形视同销售服务、无形资产或者不动产:

①单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。

②单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外。

③财政部和国家税务总局规定的其他情形.

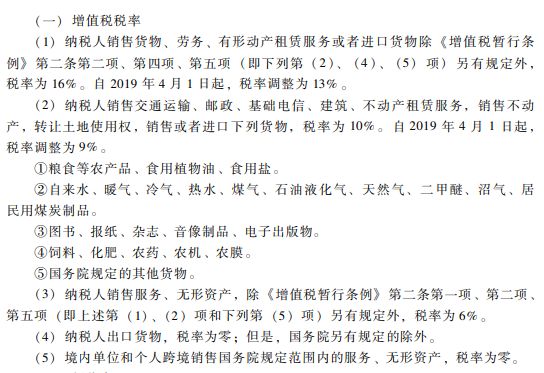

【必背考点2】增值税的税率

【必背考点3】一般纳税人销项税额的计算

1、销售额=价款+价外费用

销项税额=不含税销售额x税率不含税销售额=含税销售额+(1+税率)

【注意】商场的“零售额”含税;增值税专用 发票中的“销售额”不含税;增值税普通发票中的“销售额”含税;“价外费用和逾期包装物押金”含税。

2、纳税义务发生时间:

1)直接收款方式:收到销售款或者取得索取销售款凭据的当天。

2)托收承付和委托收款方式:发出货物并办妥托收手续的当天。

3)赊销和分期收款方式:合同约定的收款日期的当天。

4)预收货款方式:货物发出的当天。

3、销售额的确定:

价格明显偏低、视同销售:最近时期同类货物——其他纳税人最近时期同类——组成计税价格:

①不征消费税的货物:组成计税价格=成本+利润=成本x(1 +成本利润率10%)

②征收消费税的货物:组成计税价格=成本x(1+成本利润率)/(1-消费税税率)

【必背考点4】税收优惠

1、销售货物类免征增值税项目

1)农业生产者销售的自产农产品;

2)避孕药品和用具;

3)古旧图书;

4)直接用于科学研究、科学试验和教学的进□仪器、设备;

5)外国政府、国际组织无偿援助的进口物资和设备;

6)由残疾人的组织直接进口供残疾人专用的物品;

7)销售自己使用过的物品。

2、服务、销售不动产及无形资产类免征增值税项目(包括但不限于下列项目)

1)托儿所、幼儿园提供的保育和教育服务;

2)养老机构提供的养老服务;

3)残疾人福利机构提供的育养服务;

4)婚姻介绍服务;

5)殡葬服务;

6)残疾人员本人为社会提供的服务;

7)医疗机构提供的医疗服务;

8)从事学历教育的学校提供的教育服务;

9)学生勤工俭学提供的服务;

10)个人销售自建自用住房等。